人生のエンディングとしての葬祭。誰もが尊厳あるかたちで最期の時を迎えたいですよね。

今回は葬祭業の大手グループ「燦(さん)ホールディングス」についてまとめていきたいと思います。

燦のあゆみ

創業は今から80年以上も前。

1932年に初代社長の村上隆祐が、大阪市東区(現中央区)内淡路町の自宅で「公益社」を設立します。

創業前史として、勤めていた大手百貨店の中に葬祭部門の新設を提案するも叶わず、それでも当時のベンチャービジネスである葬祭業に賭けて、職を辞して創業に参画したという経緯があります。

公益社は「まごころ葬儀の創造」をモットーに戦前・戦後と業容拡大に取り組みました。

戦時中、国策による統合会社として一時は「公営社」となりましたが、旧名の方が知名度が高かった事から再び「公益社」に社名を戻しています。

1971年には「千里会館」を開設。その後、全国各地で設けられる葬儀専用施設の先駆けとなりました。

1994年に業界で初めて株式を上場し、2001年にはこれまた業界初となる東証・大証一部への上場を果たしました。

2004年、燦ホールディングスに商号変更。持株会社となり、会社分割により新たに設立した公益社に葬祭事業及び運輸事業を承継しました。

2009年には東京・大阪両本社制への移行とオフィスの移転を実施。

2016年、新たな事業領域として、ライフエンディングサポート事業を開始。

さらに、葬儀における飲食事業のノウハウを生かし、ラーメン店の直営事業も開始しています。

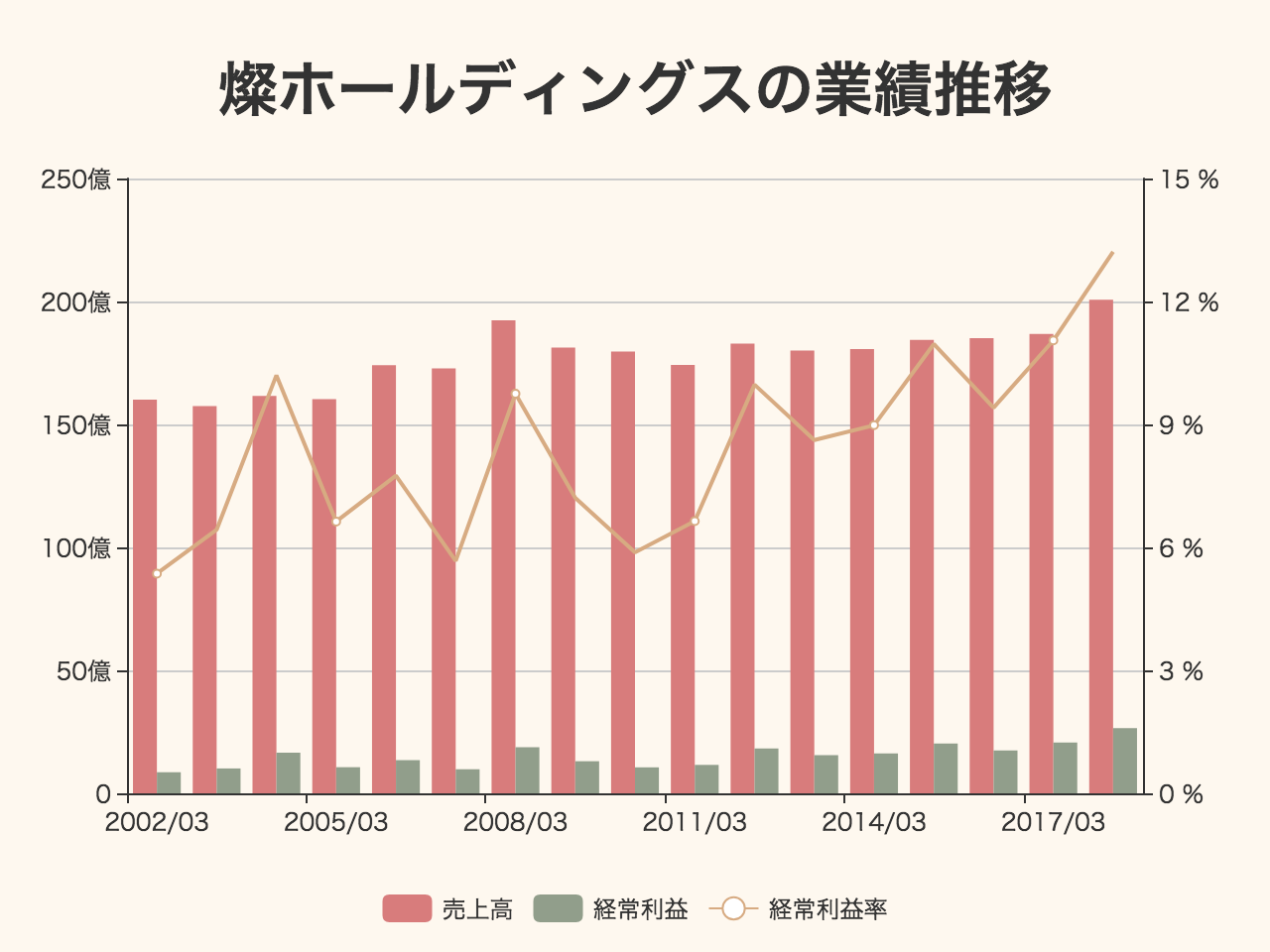

燦ホールディングスの業績を見てみましょう。

売上は微増を続け、2018/3期には大台の200億円を突破しました。

経常利益率は上昇傾向にあり、直近では13%。26億円の経常利益を稼いでいます。

高齢化社会に突入している日本において、今後葬祭ニーズが高まっていくことはほとんど間違いがありません。

その中で大手企業として成長を続ける燦HDについて整理していきます。

「公益社」をメインに4つの事業会社を展開

燦HDグループは、「葬儀」を軸に大きく4つの事業会社を展開しています。

一つ目は、創業から80年を超える葬儀会社「公益社」。

近畿圏や首都圏で、一般葬や社葬など年間およそ1万件の葬儀をとりおこなっています。

(公益社)

二つ目は、鳥取・島根とその周辺に14拠点を展開している「葬仙」です。

1980年創業で、2005年に燦ホールディングスグループに加わりました。

三つ目は、兵庫県を地盤に同じく14拠点を展開する「タルイ」です。1950年創業。

以上の三つはどれも葬儀会社として葬儀を執り行っています。

最後の一つ「エクセル・サポート・サービス」では、葬祭関連サービスと称して、「公益社」の葬儀をサポートする役割を担っています。

具体的には交通誘導・夜間警備、清掃、調理・デリバリーなど。

大阪市内ではラーメン店「うまい麺には福来たる」を運営しています。

大都市圏へのドミナント出店と社葬で大きなシェアを獲得

燦グループの大きな特徴は、人口が多い首都圏や近畿圏に集中して出店していること。

低投資・ローコストオペレーションの会館(セレモニーホール)を自社で管理し、年間1万件以上の葬儀を施行しています。

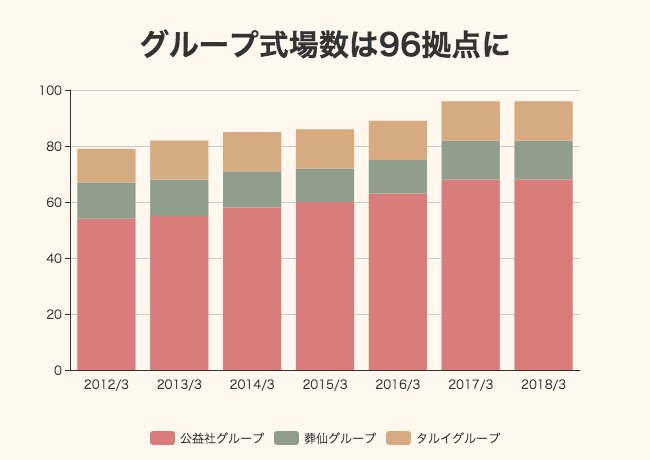

式場数はグループ全体で96拠点にものぼり、その多くが首都圏や近畿圏に集中しています。

今後も首都圏・近畿圏を中心に、スピードを重視したドミナント出店を行い、営業エリアの維持拡大を目指しています。

その背景には、三大都市圏集中の傾向が今後も続いていくということがあります。今や人口の56.7%は三大都市圏に集中しています。

燦グループでは、自社の強みとして以下の3つを挙げています。

①経験豊富な葬祭ディレクターが多数在籍

葬祭業界で働く人材に必要な知識・技能のレベルを審査し認定する、厚生労働省認定「葬祭ディレクター技能審査制度」の有資格者が総勢243名(2016年11月)在籍しています。

さらに、教育研修専門の部署を設けて体系的な育成指導を行っています。

②トータルサポートへの取り組み

葬儀のみならず事前相談から葬儀後のことまで含めたトータルにサポート。

そのため、ライフエンディングステージにおけるお客様のニーズやウォンツが多様化するなか、家系図の作成やデジタル遺品サポートなどの新サービスを導入しています。

③社葬・お別れの会において業界トップクラスの実績

社葬を中心とする大規模葬儀(金額500万円超の葬儀)による収入が、葬儀施行収入全体の10%を占めています。

戦前から数多く受託し、今日に至るまで実績を積み重ねてた伝統もあり、関西では社葬で圧倒的シェアを獲得しています。

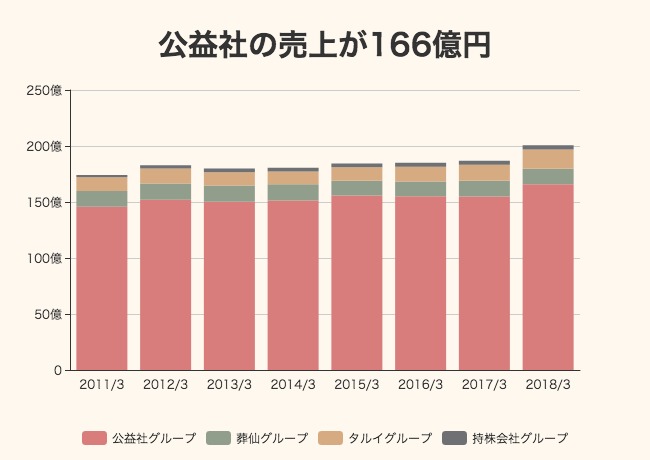

売上高のほとんどは「公益社グループ」で、全体の8割ほどを占めています。

この中には「エクセル・サポート・サービス」による周辺事業も含まれています。

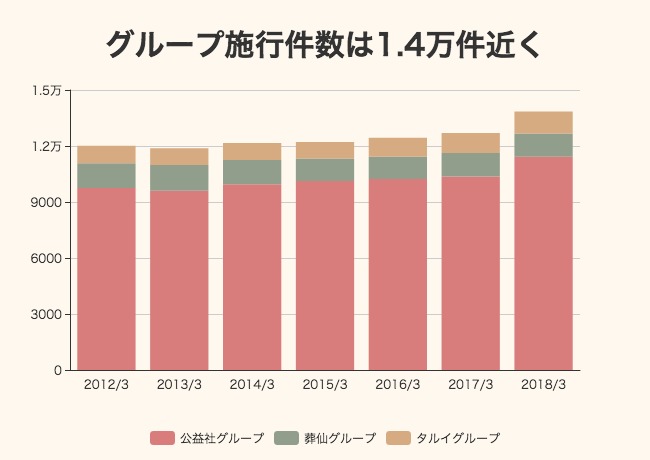

全体的に売上が伸びている理由は「店舗数の拡大」と、それに伴う「施行件数の増加」です。

2012年3月期以降、グループ全体の施行件数は右肩上がりに増えています。

2015年3月期には公益社グループだけで1万件を超えて、直近では年間1.4万件弱にまで増えています。

健全な財政状況

次に、財務状況についてチェックしていきます。

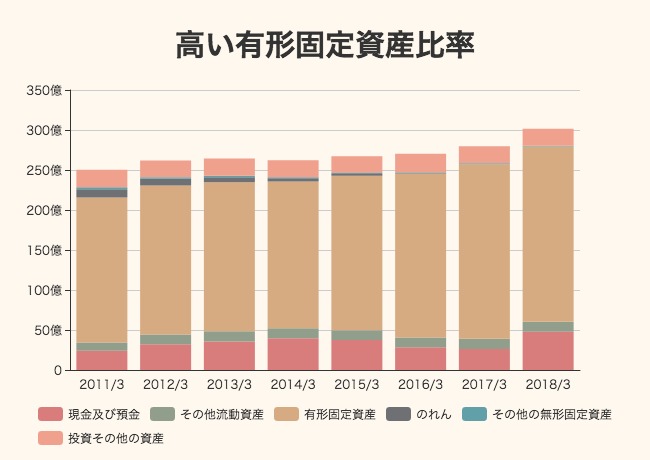

BSの資産の内訳からです。

総資産は300億円あり、そのうち圧倒的割合を占めるのが有形固定資産です。

その額なんと218億円。さらにそのうち123億円は「土地」であり、建物などの計上額は88億円となっています。

公益社の葬儀会館のほか、地価の高い都市部における土地資産がこれだけの金額に達しているようdす。

葬祭業界は、自前の会館を所有するのが主流です。

これだけの設備投資が必要というのは、構造的に大きな参入障壁にもなるということが言えそう。

現預金は47億円ほど。

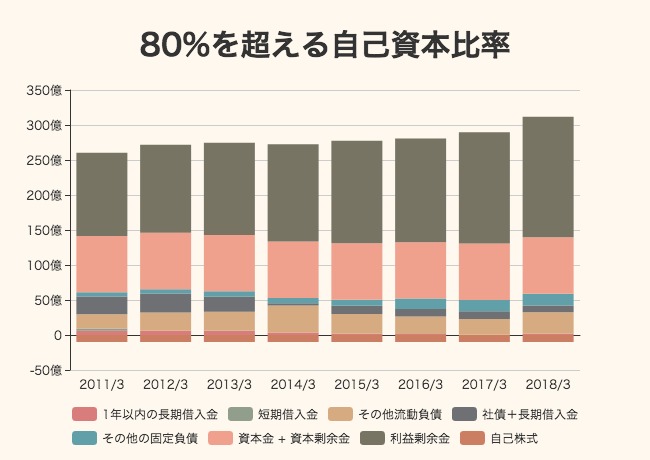

これだけの設備投資の原資はどのように調達したのでしょうか?負債・純資産の内訳を見ていきます。

まず目に入るのは172億円の利益剰余金です。

全体の総資産の半分以上を占めており、自己資本比率は80%に達します。

有利子負債は11億円と全体から見ると微々たるもので、非常に強固な財務体質と言えます。

自社株は10億円ほど。

燦ホールディングスの巨大な有形固定資産の原資は、その多くが自社事業の利益(=利益剰余金)によるものということがわかりました。

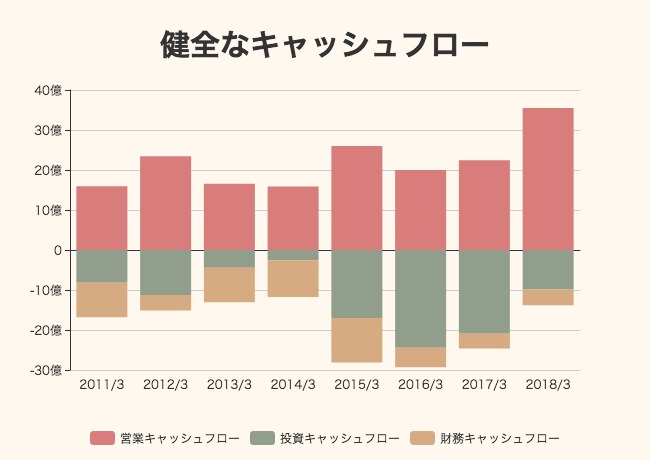

次に現金の流れを押さえておきましょう。

営業キャッシュフローはとても潤沢で、2018/3期には35億円にまで拡大しています。

それにともなって投資キャッシュフローも増えており、出店数が増えていることがよくわかります。

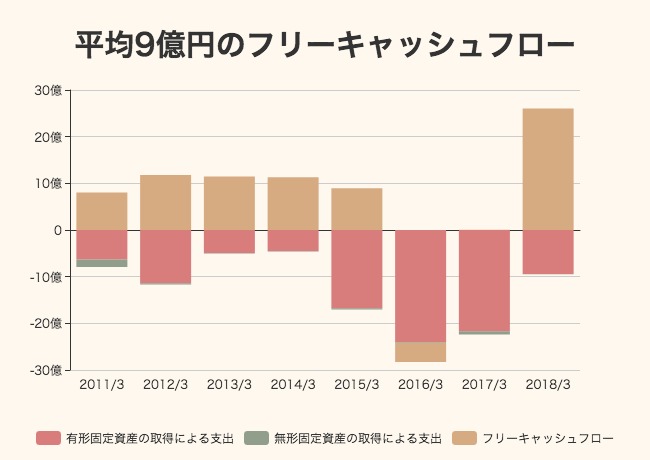

営業キャッシュフローから設備投資額を差し引くことで、フリーキャッシュフローを計算してみます。

2018/3期は設備投資があまり大きくなかったためFCFが大きく拡大しました。

投資が多額になった年度はFCFがマイナスとなっていますが、8年間で見ると平均して9億円のFCFを生み出しています。

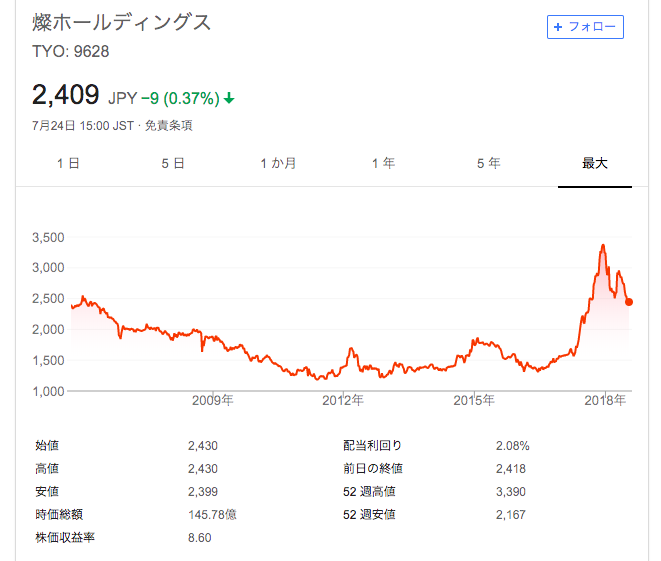

直近の株価は2409円。2017年度末には3300円台まで急騰しましたが、そこから少し下がっています。

時価総額は145億円。現預金が47億円で、借入金が11億円あるため市場からの評価額は109億円と計算できます。

直近8年間で平均9億円のキャッシュを創出していることを考慮すると、その12年ちょっとに相当する金額が市場からつけられているということになります。

業績好調により中期経営計画を修正

あまり良い話ではないですが、高齢化が進んでいる日本では、葬儀需要が今後も伸び続けることはほとんど間違いのない事実です。

その一方、葬祭事業には法的規制があまりなく、参入障壁は見かけほど大きくありません。

そのことが競争を激化させており、燦ホールディングスに対する市場の低い評価につながっているのかもしれません。

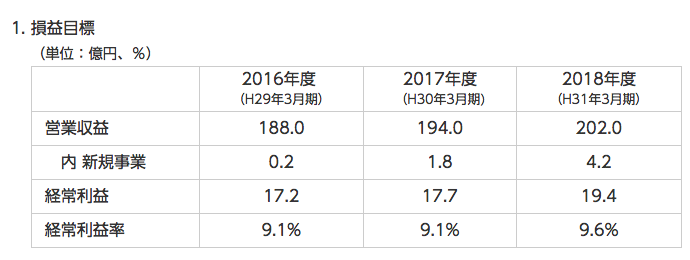

最後に、燦ホールディングスの中期経営計画について見てみます。

(中期経営計画)

2016年4月に制定された中期経営計画では、2019年3月期(2018年度)の営業収益の目標を202億円としています。

2018年3月期の営業収益は200億円、経常利益は26億円に達していますから、計画以上のペースで業績が拡大しています。

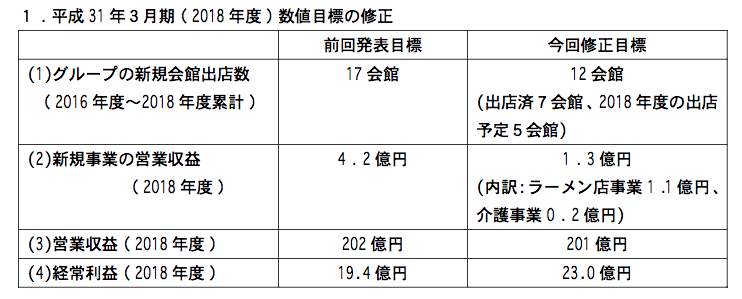

業績の変化を受けて、数値目標の修正が発表されています。

営業収益の目標は201億円とし、前回よりもむしろ下がっています。

一方、経常収益の目標は23億円で、2018年3月期よりも低い目標です。

燦ホールディングスは計画修正の理由として、「首都圏、関西圏での候補物件決定の遅れ」を挙げていますが、それでも計画以上の利益が出てしまうほど、業績は好調と言えます。

逆に、燦ホールディングスのリスクと考えられるのは何でしょうか。

同社の「株主通信」では、少子化や葬儀の小規模化を背景として競合他社が苦戦しているということが書かれています。

いくら日本社会での葬儀の回数自体が増えたとしても、葬儀自体にお金を払う金額が縮小してしまう可能性は大いにあり、燦ホールディングスの収益性も下がってしまうかもしれません。

そんなリスクも考え、燦ホールディングスは葬儀以外の事業にも進出しています。

一つは「デイサービス事業」であり、大阪の中心から20キロ圏内にある箕面市にリハビリ特化型施設を設置。

これは、JR西日本グループの「ポシブル医科学(株)」とのフランチャイズ加盟のようです。

このように、燦ホールディングスは葬儀事業だけでなく「ライフエンディング事業」全般に事業領域を拡大することで、収益を安定させるという方向性を掲げています。

確かに、デイサービス事業で大きな顧客基盤を持つことができれば、介護自体も成長産業である上に、(良い話ではないですが)葬祭事業へのシナジーを見込むことはできそう。

葬儀会社は日本全国に5,000社ほどあると言われ、その中で数少ない上場企業の燦ホールディングス。

日本社会の変化とともに、業績がどう変化していくのか注目したいと思います。